A saúde financeira de uma empresa é muito importante. Ela mostra se a empresa pode ganhar dinheiro e crescer. Para saber como está a saúde financeira, é essencial analisar alguns pontos importantes.

Isso inclui olhar para os números, como o balanço patrimonial e o fluxo de caixa. Esses dados ajudam a entender como a empresa está no mercado. Assim, podemos ver o que precisa de melhoria e o que está indo bem.

Principais Conclusões

- A avaliação financeira é crucial para a tomada de decisões estratégicas.

- Indicadores como liquidez e rentabilidade são fundamentais para a análise.

- Balanço patrimonial e fluxo de caixa oferecem insights valiosos sobre a saúde financeira.

- A diversificação das fontes de receita pode fortalecer a posição financeira.

- Um controle rigoroso de custos é essencial para manutenção da lucratividade.

O que é saúde financeira?

A saúde financeira é quando uma empresa consegue equilibrar suas entradas e saídas. Isso garante que ela tenha dinheiro para pagar dívidas e para usar em negócios. Ter um bom planejamento financeiro é essencial para a empresa.

Isso ajuda a evitar problemas e a manter a empresa forte no futuro.

Conceito de saúde financeira

A saúde financeira envolve vários aspectos importantes. Um deles é ter dinheiro para cobrir despesas. É bom ter um fundo de emergência para suportar gastos por pelo menos três meses.

Os indicadores de liquidez corrente e a margem de lucro são muito importantes. Um índice de liquidez corrente acima de 1 mostra que a empresa tem mais dinheiro do que dívidas. Isso ajuda a manter a segurança financeira.

Importância para a sustentabilidade

É muito importante monitorar os indicadores financeiros da empresa. Isso ajuda a encontrar problemas e corrigi-los. Assim, a empresa fica mais segura e sustentável.

Se não se cuidar, a empresa pode se endividar muito. Isso pode afetar a confiança dos credores e dos funcionários. Usar tecnologia, como softwares de gestão financeira, ajuda muito. Ela facilita o controle do dinheiro e garante decisões melhores para o futuro.

Principais indicadores financeiros

Os indicadores financeiros são essenciais para entender a saúde financeira de uma empresa. Eles ajudam a analisar a liquidez, o endividamento e a rentabilidade. Isso facilita a tomada de decisões importantes.

Liquidez

A liquidez é crucial para saber se uma empresa pode pagar dívidas de curto prazo. A liquidez corrente é muito usada. Ela é calculada assim:

Liquidez corrente = Ativo circulante / Passivo circulante

Se o índice for menor que 1, a empresa pode ter problemas para pagar dívidas. Manter a liquidez corrente é vital para evitar paradas na empresa.

Endividamento

O endividamento mostra como os ativos estão relacionados aos passivos da empresa. O índice é calculado da seguinte forma:

Endividamento = (Passivo total / Patrimônio líquido) * 100

Um alto índice de endividamento pode ser um sinal de alerta. Por outro lado, um índice equilibrado indica uma boa estrutura de capital. Essa análise ajuda a entender os riscos de financiamento.

Rentabilidade

A rentabilidade mostra como uma empresa consegue lucros com suas vendas e investimentos. A margem líquida é um indicador importante. Ela é calculada assim:

Margem líquida = (Lucro líquido / Receita líquida) x 100

Uma boa margem líquida indica gestão eficaz de custos. O ROI também é crucial:

ROI = (Lucro líquido / Investimento) * 100

Esses indicadores são essenciais para a saúde financeira. Eles mostram a capacidade da empresa de gerar lucros.

| Indicador | Fórmula | Importância |

|---|---|---|

| Liquidez Corrente | Ativo circulante / Passivo circulante | Mede a capacidade de pagamento de dívidas de curto prazo. |

| Endividamento | (Passivo total / Patrimônio líquido) * 100 | Indica o grau de comprometimento dos ativos com passivos. |

| Margem Líquida | (Lucro líquido / Receita líquida) x 100 | Reflete a capacidade de gerar lucros a partir das vendas. |

| ROI | (Lucro líquido / Investimento) * 100 | Avalia o retorno sobre os investimentos realizados. |

Como analisar o balanço patrimonial

O balanço patrimonial ajuda a entender a situação financeira de uma empresa. Para fazer uma análise de balanço, é crucial conhecer a estrutura do balanço. Também é importante observar os itens principais do balanço. Isso me ajuda a ver se a empresa está financeiramente viável e a gerenciar bem o capital de giro.

Estrutura do balanço

O balanço patrimonial é dividido em três partes importantes:

- Ativos: divididos em ativos circulantes e não circulantes. Os ativos circulantes podem ser convertidos em dinheiro em menos de um ano. Já os não circulantes levam mais tempo.

- Passivos: também divididos em circulantes e não circulantes. Os passivos circulantes são dívidas que vencem em até 12 meses. Os não circulantes têm prazo maior.

- Patrimônio Líquido: é a diferença entre ativos totais e passivos totais. Mostra a saúde financeira da empresa.

Itens principais a observar

Na análise de balanço, alguns itens são mais importantes:

- Dívida Total maior que Caixa e Equivalentes

- Contas a Receber e Estoques menores que a Dívida Total

- Alta dependência de estoques nos ativos

- Endividamento elevado, especialmente no curto prazo

- Lucros acumulados negativos ou lucro líquido negativo

- EBIT (Lucro Antes de Juros e Impostos) negativo

Analise o balanço patrimonial horizontal e verticalmente. Isso mostra tendências e a participação de cada item. Para entender melhor a saúde financeira da empresa, é essencial usar o balanço patrimonial junto com a Demonstração de Resultados e Fluxo de Caixa.

A importância do fluxo de caixa

O fluxo de caixa é crucial para a saúde financeira de uma empresa. Ele mostra as entradas e saídas de dinheiro. Isso ajuda os gestores a tomar decisões melhores.

É vital para evitar problemas como crises de liquidez. Isso é especialmente importante para pequenas e médias empresas.

O que é fluxo de caixa

O fluxo de caixa mostra as movimentações financeiras de uma empresa. Pode ser feito de várias maneiras, como planilhas ou softwares. Ele ajuda a planejar as finanças e acompanhar a saúde do negócio.

Como elaborar um fluxo de caixa eficiente

Para fazer um fluxo de caixa bom, siga alguns passos:

- Identifique as fontes de receita e quando elas chegam.

- Registre todos os pagamentos, como fornecedores e salários.

- Faça previsões baseadas em vendas e investimentos.

- Analisar o fluxo de caixa regularmente para ajustar as finanças.

Com uma boa gestão do fluxo de caixa, as empresas têm recursos para operar. Isso reduz riscos e melhora o investimento. Um fluxo de caixa bem feito ajuda a avaliar investimentos e acompanhar decisões estratégicas.

Análise da demonstração de resultados

A DRE mostra como uma empresa se saiu financeiramente em um ano. Ela começa com a receita total e depois subtrai as despesas operacionais. Assim, mostra o lucro líquido, ou seja, o que a empresa ganhou ou perdeu.

Entender as métricas financeiras é essencial. Isso ajuda a ver se a empresa está operando bem e onde pode melhorar.

Estrutura da demonstração

A DRE tem vários componentes importantes:

- Receita total – todos os ingressos financeiros gerados pela empresa.

- Custo dos Produtos Vendidos (CPV) – os custos diretos associados à produção das mercadorias ou serviços vendidos.

- Lucro bruto – calculado subtraindo o CPV da receita total.

- Despesas operacionais – incluem despesas administrativas, de vendas e marketing.

- Resultado operacional – obtido ao subtrair as despesas operacionais do lucro bruto.

- Lucro líquido – resultado final, subtraindo os impostos sobre o lucro do resultado antes dos impostos.

Principais métricas a considerar

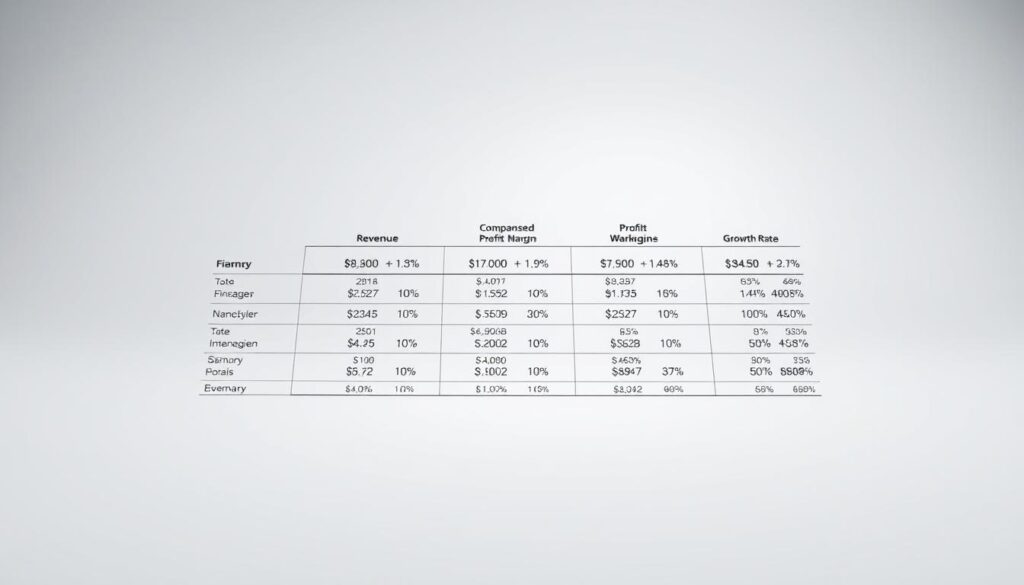

Na análise de métricas financeiras, algumas métricas se destacam:

- Margem de Lucro Bruto – mede a relação entre o lucro bruto e a receita líquida de vendas.

- Margem de Lucro Operacional – reflete a eficiência das operações principais da empresa.

- Margem de Lucro Líquido – avalia o lucro resultante após todas as despesas e impostos.

- Crescimento da Receita – analisando o aumento percentual nas receitas de períodos anteriores.

- Retorno sobre o Investimento (ROI) – avalia a rentabilidade comparando o lucro líquido com o investimento inicial.

Relevância das projeções financeiras

Compreender as projeções financeiras é essencial para o sucesso de qualquer negócio. Elas são estimativas que ajudam a monitorar o desempenho financeiro futuro. Consideram dados históricos e condições atuais do mercado.

A importância dessas projeções é grande. Elas oferecem uma visão clara sobre a saúde financeira do negócio. Isso permite que a gestão tome decisões mais informadas e estratégicas.

O que são projeções financeiras

Projeções financeiras são análises detalhadas que visam prever entradas e saídas de caixa. Elas também preveem o rendimento futuro e o desempenho geral do balanço patrimonial. Esse processo otimiza preços e planejamento de produção.

Além disso, permite a identificação de oportunidades de melhoria. Com essas estimativas, é possível antecipar problemas, como uma possível queda nas vendas. Assim, é possível preparar estratégias para mitigação.

Como realizá-las

Para realizar projeções financeiras, é necessário coletar e analisar dados. Isso inclui tendências de vendas passadas e dados de mercado. É importante estabelecer um horizonte de tempo para a previsão.

Normalmente, o foco está no curto prazo, visando o próximo ano. No entanto, também é relevante fazer projeções de médio e longo prazo. Métodos como médias móveis e análise de tendências aumentam a precisão das estimativas.

A atualização regular das projeções é crucial. Isso ocorre diante de mudanças no ambiente de negócios e novas metas que possam surgir.

Avaliação de custos e despesas

É essencial analisar bem os custos e despesas para a saúde financeira de um negócio. Saber os tipos de custos ajuda a criar estratégias eficazes. A distinção entre custos fixos e variáveis é crucial para o planejamento financeiro. Isso permite uma avaliação de custos mais precisa.

Tipos de custos

Os principais tipos de custos são:

- Custos fixos: São constantes todos os meses, sem relação com as vendas ou produção.

- Custos variáveis: Mudam conforme as vendas aumentam.

Para gerenciar bem as finanças, é importante categorizar e monitorar esses gastos.

Como controlar despesas

O controle de despesas requer acompanhamento constante e uso de sistemas de monitoramento. Criar um hábito de revisão regular ajuda a:

- Ver tendências de gastos e oportunidades de economizar.

- Estabelecer orçamentos claros para cada setor da empresa.

- Impor limites de gastos para evitar despesas inúteis.

Essa estratégia melhora o uso de recursos e prepara para o crescimento. Ela facilita a avaliação de custos e despesas de forma eficiente.

Comparação com o mercado

É essencial comparar uma empresa com o mercado para entender sua saúde financeira. O benchmarking mostra como a empresa se posiciona em relação aos concorrentes. Isso ajuda a encontrar oportunidades para melhorar e destacar pontos fortes.

Essa prática também permite criar estratégias mais eficazes. Assim, a empresa pode se manter competitiva no mercado.

Benchmarking

O benchmarking compara indicadores financeiros e operacionais. Um índice importante é o índice de liquidez corrente. Ele deve ser maior que 1, mostrando que a empresa tem mais ativos do que passivos.

Outros índices, como a relação dívida líquida/EBITDA, também são essenciais. Quanto menor essa relação, melhor a capacidade da empresa de pagar dívidas.

Análise da concorrência

Na análise da concorrência, métricas como ROE e ROI são cruciais. Elas mostram o retorno sobre o capital investido. Avaliar o preço/lucro (P/L) também é importante.

Um P/L alto indica que o mercado está disposto a pagar mais por cada unidade de lucro. Isso mostra a valorização da empresa pelo mercado.

O papel da auditoria

A auditoria financeira é muito importante para saber se uma empresa está financeiramente saudável. Ela verifica se as informações financeiras são verdadeiras. Isso ajuda a manter a transparência e a confiança com todos os interessados.

O que é uma auditoria financeira

Uma auditoria financeira é um exame detalhado das finanças de uma empresa. É feito por profissionais qualificados. Eles verificam se as finanças estão corretas e se a empresa está bem.

Benefícios da auditoria para a saúde financeira

As auditorias trazem muitos benefícios importantes. Vejamos alguns deles:

- Identificação de erros: Elas ajudam a encontrar e corrigir erros financeiros antes que se tornem grandes problemas.

- Detecção de fraudes: A análise das finanças pode descobrir fraudes, protegendo os bens da empresa.

- Eficiência na gestão de recursos: A auditoria dá dicas para usar melhor os recursos financeiros, melhorando a rentabilidade.

- Transparência: Ela aumenta a confiança dos investidores e parceiros comerciais, mostrando que a empresa é transparente.

A auditoria faz muito mais que verificar. Ela é essencial para a saúde financeira a longo prazo. Isso ajuda a empresa a crescer e se manter sustentável.

Gestão de riscos financeiros

A gestão de riscos financeiros é essencial para a saúde das empresas. Ela ajuda a identificar ameaças que podem afetar a lucratividade. Assim, as empresas podem se manter fortes no mercado competitivo.

Identificação de riscos

Identificar riscos envolve analisar vários fatores. Isso inclui a inadimplência de clientes e variações nas taxas de juros. Além disso, o nível de capital de giro e o endividamento são importantes.

É crucial monitorar a saúde financeira dos devedores. Também é importante acompanhar o ambiente econômico. Isso ajuda a antecipar problemas.

Estratégias de mitigação

Após identificar os riscos, é importante criar estratégias para mitigá-los. Diversificar as receitas e automatizar processos são boas opções. Criar reservas financeiras também ajuda muito.

O uso de softwares de gestão financeira é muito útil. Eles ajudam a controlar o fluxo de caixa. Isso é vital para cumprir todas as obrigações financeiras.

Uma boa gestão de riscos financeiros protege o capital. Ela também melhora a rentabilidade e garante o crescimento a longo prazo.

Importância da contabilidade

A contabilidade é essencial para a saúde financeira das empresas. Ela regula o registro e controle das finanças, fornecendo dados importantes para uma boa administração. Essa prática ajuda a entender a situação econômica da empresa.

É crucial para tomar decisões que impactam o desempenho e a sustentabilidade da organização. Isso mostra a importância da contabilidade e decisões.

Funções da contabilidade

As funções da contabilidade incluem organizar, sistematizar e analisar informações financeiras. Ela controla as transações para criar relatórios precisos. As funções mais importantes são:

- Monitoramento do fluxo de caixa, essencial para a manutenção da liquidez;

- Elaboração de balanços e demonstrações de resultados para análises comparativas;

- Planejamento tributário, visando a conformidade e a otimização dos custos;

- Implementação de controles internos para evitar fraudes e erros financeiros;

- Acompanhamento do endividamento, para garantir a saúde financeira ao longo do tempo;

Como ela ajuda na tomada de decisões

A contabilidade é crucial para tomar decisões. Ela fornece informações claras e úteis. Com dados sobre receitas, despesas e lucros, gestores podem:

- Identificar oportunidades de melhoria e investimento;

- Antecipar problemas financeiros antes que se tornem críticos;

- Ajustar planos estratégicos de acordo com a realidade financeira;

- Aumentar a transparência para investidores, reforçando a confiança na gestão;

Ferramentas para avaliação financeira

No mundo dos negócios, é essencial ter boas ferramentas financeiras. Softwares de gestão financeira ajudam a controlar os dados da empresa. Eles dão uma visão clara e em tempo real sobre a saúde financeira.

Essas ferramentas também automatizam processos, tornando tudo mais eficiente. Eles reduzem erros. Usar recursos online com planilhas pode simplificar a gestão financeira.

Softwares de gestão financeira

Os softwares de gestão financeira são muito importantes. Eles têm várias funcionalidades para ajudar na administração das finanças. Permite monitorar receitas, despesas e fazer projeções financeiras.

Esses programas facilitam a conciliação de contas. Eles também oferecem relatórios detalhados para análise e tomada de decisões. As principais vantagens são:

- Automação de processos, reduzindo o tempo de controle manual.

- Análises detalhadas que ajudam a encontrar padrões e melhorias.

- Acesso em tempo real às informações financeiras, facilitando a gestão.

Planilhas e recursos online

As planilhas ainda são muito usadas na gestão financeira. Elas são flexíveis e podem ser adaptadas às necessidades de cada negócio. Usar ferramentas online ajuda a acessar as informações financeiras facilmente.

As planilhas podem ser usadas para monitorar vários aspectos financeiros. Por exemplo, custos fixos, custos variáveis, fluxo de caixa e margem de contribuição.

| Item | Descrição |

|---|---|

| Custos Fixos | Despesas fixas mensais, como aluguel e salários. |

| Custos Variáveis | Despesas relacionadas diretamente à produção e vendas. |

| Fluxo de Caixa | Monitoramento das entradas e saídas de dinheiro. |

| Margem de Contribuição | Diferença entre receitas e custos variáveis. |

Com softwares e planilhas, entender melhor o desempenho financeiro da empresa fica mais fácil. Essa abordagem ajuda a responder rápido às mudanças do mercado. E promove a sustentabilidade do negócio a longo prazo.

Erros comuns na avaliação financeira

Avaliar as finanças de um negócio é essencial para seu sucesso. No entanto, alguns erros podem atrapalhar essa análise. Identificar esses erros é crucial para evitar problemas. Para isso, é vital seguir as métricas importantes e usar ferramentas certas.

Profissionais especializados também são essenciais para evitar erros financeiros. Eles ajudam a corrigir análises e a tomar decisões mais seguras.

Identificação dos erros

Os erros mais comuns incluem:

- Liquidez insuficiente, resultando em dificuldades para pagar fornecedores.

- Rentabilidade em declínio, indicando possíveis problemas financeiros.

- Endividamento excessivo, que pode ameaçar a sustentabilidade da empresa.

- A falta de planejamento financeiro, levando à falsa sensação de lucro.

Como evitá-los

Para evitar esses erros, é importante:

- Manter um fundo de emergência para cobrir três meses de despesas.

- Controlar todos os custos fixos e variáveis mensalmente.

- Usar softwares de gestão financeira para acompanhar e relatar as finanças.

- Reavaliar o planejamento financeiro regularmente e ajustar as estratégias.

| Erro Comum | Consequência | Solução |

|---|---|---|

| Liquidez Insuficiente | Problemas para honrar dívidas | Fundo de emergência adequado |

| Endividamento Excessivo | Aumento de risco financeiro | Reavaliação de dívidas e ativos |

| Falta de Planejamento | Identificação de prejuízos | Elaboração de um plano financeiro sólido |

| Análise Incorreta de Dados | Decisões erradas | Apoio de profissionais da área |

Atualização das informações financeiras

Manter as informações financeiras atualizadas é crucial para empresas que querem competir. Fazer isso regularmente ajuda a evitar surpresas e melhora a gestão. Para ter sucesso, é importante atualizar as informações com frequência e usar fontes confiáveis.

Frequência necessária para atualização

É recomendável atualizar as informações financeiras pelo menos uma vez por mês. Isso mantém os dados atualizados, permitindo decisões mais eficazes. Sem uma boa frequência, problemas como falta de liquidez podem surgir.

Fontes de informação confiáveis

Usar fontes confiáveis é essencial para a atualização de informações financeiras. Relatórios financeiros, registros contábeis e dados do mercado são fundamentais. Essas fontes asseguram a precisão dos dados, ajudando na tomada de decisões.

| Fonte de Informação | Confiabilidade | Frequência de Uso Recomendado |

|---|---|---|

| Relatórios financeiros | Alta | Mensal |

| Registros contábeis | Alta | Semanal |

| Dados de mercado | Média | Trimestral |

Conclusão e próximos passos

A saúde financeira de uma empresa depende de boas práticas de gestão. É crucial controlar as despesas, especialmente os gastos com folha de pagamento. Esses gastos devem ficar entre 30% e 40% do faturamento. Também é importante separar a gestão financeira pessoal da empresarial desde o início.

Para um futuro próspero, é essencial ter um plano claro. Defina metas de longo prazo e tenha uma visão para os próximos anos. A organização financeira ajuda muito, especialmente em tempos de crise.

É fundamental fazer análises financeiras constantemente. Isso melhora a eficiência operacional e ajuda a entender lucros e ativos. Monitorar os indicadores financeiros ajuda a fazer ajustes estratégicos. Assim, a empresa melhora sua saúde financeira e aumenta suas chances de sucesso.

FAQ

O que é saúde financeira de uma empresa?

Quais são os principais indicadores financeiros para avaliar a saúde de uma empresa?

Como posso interpretar o balanço patrimonial da minha empresa?

Por que o fluxo de caixa é essencial para a saúde financeira?

O que é a demonstração de resultados e como ela é utilizada?

Como posso realizar projeções financeiras para minha empresa?

Quais tipos de custos devem ser avaliados na gestão financeira?

O que é benchmarking e como posso aplicá-lo na minha empresa?

Qual é o papel da auditoria financeira na saúde da empresa?

Como posso identificar e gerenciar riscos financeiros?

Por que a contabilidade é fundamental para a saúde financeira?

Que ferramentas posso usar para avaliação financeira?

Quais são os erros comuns na avaliação financeira e como posso evitá-los?

Com que frequência devo atualizar as informações financeiras?

Especialista em Gestão Financeira e Sustentabilidade Empresarial, com sólida experiência na construção de estratégias que equilibram crescimento econômico e responsabilidade corporativa. Seu trabalho é voltado para a otimização de recursos, análise de investimentos e implementação de práticas financeiras sustentáveis, garantindo a perenidade e competitividade das empresas no mercado. Com um olhar estratégico e orientado para resultados, André auxilia organizações a fortalecerem sua saúde financeira enquanto adotam iniciativas que minimizam impactos ambientais e sociais. Sua abordagem inovadora e baseada em dados contribui para que empresas alcancem maior eficiência operacional, reduzam riscos e ampliem suas oportunidades de crescimento sustentável.