A estrutura de capital é muito importante para a saúde financeira de uma empresa. Vou mostrar como otimizar essa estrutura pode trazer grandes benefícios. A estrutura de capital inclui o capital próprio e o capital de terceiros.

Entender como equilibrar essas fontes de financiamento ajuda a reduzir riscos. Também pode aumentar os lucros da empresa.

Vamos explorar definições, componentes e estratégias financeiras importantes. Também daremos dicas práticas para melhorar a estrutura de capital. Assim, você vai aprender a criar uma estrutura ideal para sua empresa.

Principais Conclusões

- A estrutura de capital inclui capital próprio e capital de terceiros.

- Manter um equilíbrio entre dívidas e capital próprio é essencial para a saúde financeira.

- A retenção de lucros fortalece o patrimônio líquido da empresa.

- Indícios de uma boa estrutura de capital incluem um índice de endividamento controlado.

- A utilização de fontes alternativas de financiamento pode reduzir a dependência de dívidas.

O que é Estrutura de Capital e sua Importância?

A estrutura de capital é um conceito chave. Ela mostra como uma empresa financia suas atividades. Isso envolve o uso de capital próprio e de terceiros. Saber sobre estrutura de capital ajuda a entender como as decisões financeiras afetam a empresa.

Definição de Estrutura de Capital

A estrutura de capital inclui dívidas de longo e curto prazo, e o patrimônio dos acionistas. Esses elementos são cruciais para a saúde financeira de uma empresa. Como eles se relacionam define o risco e a capacidade de lucro da empresa.

Componentes Principais

Os principais componentes da estrutura de capital são:

- Patrimônio líquido, que é o capital dos acionistas.

- Dívidas de longo prazo, compromissos financeiros de mais de um ano.

- Dívidas de curto prazo, devem ser pagas em menos de um ano.

Essa combinação é crucial. Uma dívida excessiva pode aumentar o risco. Por outro lado, um capital próprio sólido garante estabilidade a longo prazo.

Impactos na Saúde Financeira

A saúde financeira de uma empresa depende do equilíbrio desses componentes. Empresas que usam bem o capital de terceiros podem ter melhores retornos. Mas, muito capital de terceiros pode aumentar o risco para investidores. Escolher bem como financiar o crescimento é essencial para o sucesso.

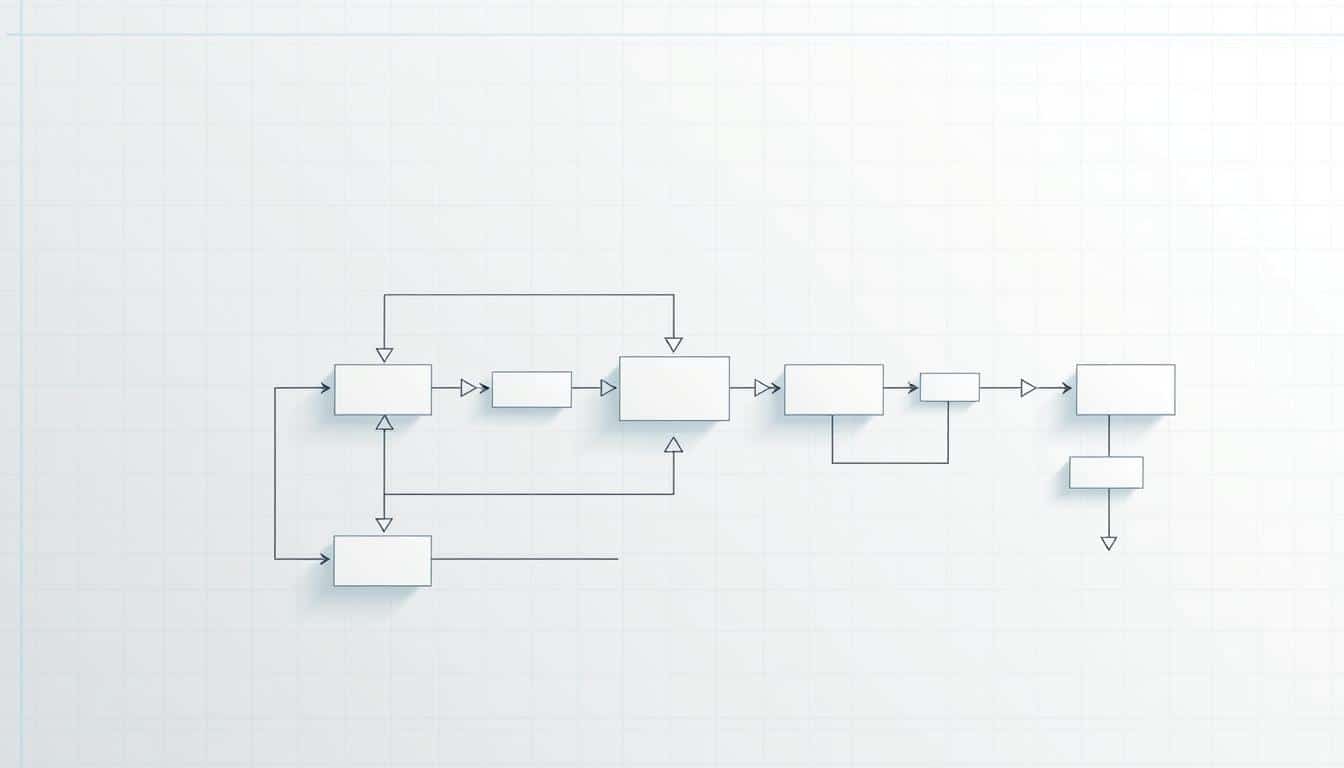

Analisando sua Situação Atual

Para melhorar a estrutura de capital de uma empresa, é essencial entender sua situação financeira. Uma análise da estrutura de capital ajuda a ver a saúde financeira e planejar melhorias. As ferramentas de avaliação são cruciais, pois oferecem uma visão clara e precisa da situação atual.

Ferramentas de Avaliação

Usar o balanço patrimonial e relatórios de liquidez é essencial. Indicadores financeiros, como o índice de endividamento, também são importantes. Eles mostram a dependência de capital de terceiros e a viabilidade das estratégias de financiamento.

Identificação de Pontos Fracos

Descobrir os pontos fracos é crucial. Por exemplo, um histórico de crédito ruim pode dificultar empréstimos com boas taxas de juros. Se a dívida for alta, é importante pensar no impacto na flexibilidade financeira da empresa.

Como Coletar Dados Relevantes

Coletar dados financeiros de forma sistemática é fundamental. Isso inclui analisar despesas operacionais e planejar investimentos e expansão. Assim, é possível tomar decisões estratégicas que melhorem a estrutura de capital.

Tipos de Capital na Estrutura

Uma empresa tem dois tipos principais de capital: o próprio e o de terceiros. Cada um tem suas vantagens e desvantagens. É importante saber como equilibrá-los para que a empresa cresça e seja sustentável.

Capital Próprio

O capital próprio vem dos investimentos dos sócios ou acionistas. Ele inclui o patrimônio líquido, como o capital social e reservas. Analisar bem o capital próprio ajuda a entender a saúde financeira da empresa. Manter um bom equilíbrio com o capital de terceiros ajuda a evitar riscos e aumenta o valor para os acionistas.

Capital de Terceiros

O capital de terceiros vem de empréstimos e financiamentos. Embora possa trazer vantagens fiscais, traz riscos, especialmente se a dívida for muito alta. É crucial analisar bem a estrutura de capitais e usar as fontes de financiamento de forma eficiente.

Diferentes Fontes de Financiamento

Existem muitas fontes para capital próprio e de terceiros. Instituições financeiras, investidores e até crowdfunding são opções. Diversificar as fontes de financiamento ajuda a reduzir riscos e usar melhor o capital. Isso faz com que a empresa opere de forma mais saudável e sustentável.

Como Melhorar o Capital Próprio

Melhorar o capital próprio é crucial para o crescimento e estabilidade financeira de uma empresa. Existem várias estratégias para fortalecer o capital. Elas incluem reter lucros, atrair investidores e otimizar o patrimônio líquido.

Aumentando a Retenção de Lucros

Reinvestir lucros é uma forma eficaz de aumentar o capital próprio. Isso permite que a empresa cresça e melhore sua saúde financeira. Com mais patrimônio líquido, a empresa se torna mais forte e menos dependente de investimentos externos.

Atraindo Investidores

Atração de investidores é essencial para melhorar o capital próprio. A empresa deve mostrar um bom histórico de lucros e um plano de negócios sólido. Isso cria confiança e torna a empresa mais atraente para investidores.

Reduzindo Distribuições de Dividendos

Reduzir dividendos é uma estratégia para melhorar o capital próprio. Diminuir a distribuição de lucros permite mais recursos para reinvestimentos. Isso ajuda a aumentar o patrimônio líquido e fortalecer a estrutura de capital da empresa.

Estratégias para Capital de Terceiros

Explorar as estratégias de capital de terceiros é essencial para melhorar os recursos e impulsionar o crescimento. Inclui opções como empréstimos, parcerias que trazem valor e o uso de títulos de dívida. Vejamos algumas abordagens eficazes.

Empréstimos e Financiamentos

Obter empréstimos com garantia de imóvel pode ser vantajoso. As taxas são menores, até 12 vezes mais baratas que outros créditos. É possível pedir até 25 milhões para projetos pessoais ou empresariais.

Financiamentos com base no IPCA podem ser bons em tempos de baixa inflação. Mas é preciso ter cuidado quando a inflação aumenta.

Parcerias Estratégicas

Fazer parcerias estratégicas ajuda a conseguir mais créditos. Essas parcerias não só trazem novos recursos, mas também melhoram a capacidade produtiva. Por exemplo, redes de restaurantes que usam capital de terceiros para abrir novas unidades em diferentes cidades fortalecem suas marcas e aumentam a receita.

Uso de Títulos de Dívida

Os títulos de dívida, como debêntures, são outra boa opção para captar recursos. Usar capital de terceiros dessa forma é vantajoso, especialmente em setores que precisam de previsibilidade de receitas. Mas é crucial usar esses recursos em projetos que ofereçam retornos claros e sustentáveis.

Balanceando o Risco e Retorno

Buscar melhorar o desempenho financeiro envolve entender a alavancagem financeira. Essa estratégia usa dívida para aumentar os ganhos. Mas, traz riscos. É importante usar estratégias de risco para evitar perdas e garantir ganhos.

O Que é Alavancagem Financeira?

A alavancagem financeira usa dívida de terceiros para aumentar os ganhos. Se feita bem, pode trazer mais retorno. Mas, é preciso cuidar para não usar muito endividamento.

Estratégias de Mitigação de Risco

Para ter um bom ambiente financeiro, é necessário diversificar as receitas. Também é importante controlar os custos. Gerenciar bem o caixa ajuda a lidar com crises.

Analisar como mudanças afetam os resultados é crucial. Isso ajuda a entender os riscos.

Impacto no ROI (Retorno sobre Investimento)

É importante pensar no ROI ao usar dívida. Um alto retorno pode ser um sinal de risco. Usar ferramentas financeiras ajuda a avaliar os riscos.

Assim, é possível garantir que buscar mais retorno não prejudique a saúde financeira da empresa.

Indicadores de Desempenho

Os indicadores de desempenho são essenciais para saber como está a saúde financeira da minha empresa. Eles mostram como estamos fazendo hoje e ajudam a fazer mudanças com base em dados reais. Vou falar sobre as métricas importantes e como usá-las para analisar resultados e comparar com a concorrência.

Principais KPIs

- Margem Operacional: Mostra a eficiência ao comparar custos com receita líquida.

- Margem EBITDA: Mede a capacidade de gerar caixa com ativos operacionais.

- Margem Líquida: Revela o lucro após todos os custos e despesas.

- Retorno sobre Patrimônio Líquido (ROE): Indica a eficácia na gestão dos recursos dos sócios.

- Endividamento Total/Patrimônio Líquido: Compara dívida com capital dos acionistas.

- Liquidez Corrente: Mostra a capacidade de pagamento no curto prazo.

Como Analisar os Resultados

É crucial analisar os resultados para saber se estamos alcançando as metas. Os KPIs ajudam a encontrar áreas para melhorar e oportunidades de crescimento. Fazer isso regularmente mantém o foco e ajusta as estratégias conforme o mercado.

Comparativo com a Concorrência

Fazer um comparativo com a concorrência usando esses indicadores é muito útil. Isso mostra onde a minha empresa se destaca e onde pode melhorar. Analisando os KPIs dos concorrentes, posso criar planos mais eficazes.

| Indicador | Minha Empresa | Concorrente A | Concorrente B |

|---|---|---|---|

| Margem Operacional | 20% | 18% | 22% |

| Retorno sobre Patrimônio Líquido (ROE) | 15% | 12% | 18% |

| Liquidez Corrente | 1.5 | 1.2 | 1.3 |

| Endividamento Total/Patrimônio Líquido | 0.5 | 0.65 | 0.55 |

Planejamento Financeiro a Longo Prazo

Um bom planejamento financeiro é crucial para o sucesso de qualquer empresa. Ele ajuda a alinhar os objetivos com as necessidades de financiamento. Isso garante que a empresa fique estável e competitiva.

Para isso, é importante definir metas realistas. Também é essencial entender o papel do orçamento. E preparar cenários de previsão que influenciem a saúde financeira da empresa.

Estabelecendo Metas Realistas

Quando falamos em metas realistas, pensamos nas letras SMART. Elas são específicas, mensuráveis, alcançáveis, relevantes e temporais. Isso cria diretrizes claras para o planejamento financeiro.

Definir essas metas é um passo crucial. Elas servem como um guia para alinhar esforços e recursos financeiros da empresa.

Importância do Orçamento

O orçamento é muito importante. Ele controla as despesas e define limites de investimento. Assim, tenho uma visão clara dos recursos e como eles são usados.

Com um orçamento bem feito, posso encontrar áreas para economizar. E garantir que as metas financeiras sejam atingidas.

Cenários de Previsão

Modelar cenários de previsão é essencial. Isso me ajuda a entender os possíveis impactos de mudanças no mercado. E a trabalhar em estratégias para mitigar riscos.

Adotar essa abordagem sólida ao planejamento financeiro fortalece a empresa. E garante sua sustentabilidade no longo prazo.

A Importância da Diversificação

A diversificação é essencial para reduzir riscos financeiros e operacionais. Ela ajuda a enfrentar a volatilidade do mercado. Vejamos alguns pontos importantes sobre isso.

Reduzindo Riscos com Diversificação

Uma das grandes vantagens da diversificação é reduzir riscos. Ao dividir os ativos em diferentes setores, o risco total diminui. Isso ocorre porque ativos com correlações negativas, como títulos e ações, protegem contra oscilações rápidas.

Essa estratégia ajuda a manter um retorno esperado, mesmo em momentos difíceis.

Exemplos de Diversificação Eficaz

Existem muitas maneiras de diversificar para ganhar mais e correr menos riscos. Por exemplo, investir em ações de diferentes setores, como tecnologia e energia. Outra estratégia é diversificar geograficamente, incluindo ativos internacionais para proteger contra instabilidade econômica.

Adotar carteiras administradas por profissionais também é uma boa opção. Eles ajustam a gestão ao perfil de risco do investidor.

O Papel de Setores Diferentes

Os diferentes setores da economia oferecem várias oportunidades. Um setor pode perder, mas outro pode crescer, equilibrando o portfólio. A diversificação setorial protege o patrimônio contra inflação, dólar e taxas de juros.

Para quem busca estabilidade, é crucial dividir os recursos de forma equilibrada entre diferentes ativos.

As Melhores Práticas em Estrutura de Capital

Ter uma boa estrutura de capital é essencial para a saúde financeira de uma empresa. Isso se dá por meio de três pilares: revisão constante, manutenção da flexibilidade financeira e aprendizado contínuo. Esses elementos são fundamentais para uma boa gestão de recursos e crescimento da empresa.

Revisão Periódica

A revisão da estrutura de capital deve ser feita com frequência. É importante olhar para o passado e pensar no futuro. Assim, é possível encontrar maneiras de melhorar e evitar riscos financeiros.

Manutenção da Flexibilidade Financeira

Ter flexibilidade financeira ajuda as empresas a se adaptarem rápido ao mercado. Estruturas de capital que facilitam o acesso a recursos são cruciais. Elas permitem aproveitar novas oportunidades e enfrentar desafios.

Aprendizado Contínuo

Investir em aprendizado contínuo é essencial. É importante aprender com as experiências passadas. Assim, as empresas podem criar estratégias mais eficazes e alinhadas com as melhores práticas do mercado.

| Prática | Descrição | Benefícios |

|---|---|---|

| Revisão Periódica | Avaliação regular da estrutura de capital. | Identificação de oportunidades de otimização. |

| Flexibilidade Financeira | Capacidade de adaptação a mudanças do mercado. | Resposta rápida a novas oportunidades. |

| Aprendizado Contínuo | Aprimoramento constante a partir de experiências. | Estratégias mais eficazes e fundamentadas. |

Impacto das Condições do Mercado

As condições do mercado são muito importantes para as empresas. Elas influenciam como as empresas se financiam e se adaptam. Taxas de juros, decisões políticas e cenários internacionais são exemplos de fatores que afetam as empresas.

Influências Econômicas

As influências econômicas mudam a estrutura de capital das empresas. Em tempos de alta inflação, o custo de capital aumenta. Isso faz com que as empresas precisem de estratégias mais fortes.

Empresas endividadas podem ter um custo do patrimônio líquido maior. A alavancagem financeira também aumenta o risco. Isso pode afetar a confiança dos investidores.

Análise de Tendências

A análise de tendências ajuda a prever o mercado. A estrutura de capital das empresas muda lentamente. Isso traz custos de transação altos.

A teoria da hierarquia de financiamento é importante no Brasil. Ela ajuda a entender o acesso a capital externo. Empresas devem ficar atentas às tendências para se adaptar bem.

Adaptação às Mudanças

Adaptar-se às mudanças exige ser proativo e flexível. Empresas que reagem rápido às mudanças do mercado geralmente ficam financeiramente saudáveis. É essencial que as empresas reavalie sua estrutura de capital regularmente.

Essa atenção assegura que as empresas estejam prontas para períodos de incerteza. Elas também podem explorar novas oportunidades.

Ferramentas e Recursos Úteis

Para ter um bom controle financeiro, é essencial usar as melhores ferramentas. Softwares de gestão financeira ajudam muito nisso. Eles permitem monitorar e analisar o uso do capital de forma eficiente.

Além disso, as consultorias econômicas são muito importantes. Elas ajudam a criar estratégias que melhoram a saúde financeira das empresas. Investir em cursos e livros também é crucial para aprender mais sobre finanças.

Softwares de Gestão Financeira

Os softwares de gestão financeira têm muitas funcionalidades úteis. Eles ajudam a controlar o dinheiro, analisar dívidas e fazer planos financeiros. Além disso, oferecem relatórios que ajudam a entender melhor a situação financeira da empresa.

Consultorias Especializadas

As consultorias econômicas são muito valiosas para as empresas. Elas analisam a situação financeira da empresa e dão recomendações. Isso ajuda a tomar decisões melhores, seja para reestruturar dívidas ou investir em novos projetos.

Livros e Cursos Recomendados

Para aprender mais sobre gestão financeira, é bom ler livros e fazer cursos. Esses recursos oferecem teoria e prática. Eles são essenciais para entender as melhores práticas em gestão de capital.

A educação contínua não só enriquece o conhecimento. Também prepara para enfrentar desafios financeiros com mais confiança.

| Recurso | Tipo | Benefícios |

|---|---|---|

| Softwares de Gestão Financeira | Ferramentas | Monitoramento e análise de capital |

| Consultorias Econômicas | Serviços | Estratégias personalizadas |

| Livros e Cursos | Recursos de Aprendizado | Capacitação e conhecimento teórico |

Conclusão: A Estrutura de Capital Ideal

Exploramos estratégias para uma estrutura de capital ideal. Ela deve maximizar valor e minimizar riscos financeiros. O equilíbrio entre capital próprio e de terceiros é crucial para a saúde financeira.

É importante analisar o custo de capital e os indicadores de desempenho. Também, as projeções de fluxo de caixa são fundamentais. Assim, você estabelece uma base sólida. A estrutura de capital deve ser reavaliada para se adaptar ao mercado.

Refletir sobre a estrutura de capital é essencial. Revise suas práticas e pense em mudanças que beneficiem sua empresa. Avalie os custos do capital e como afetam seus investimentos futuros.

Não hesite em buscar alternativas para tornar seu negócio mais resiliente e rentável. A gestão da estrutura de capital é uma jornada contínua. Adaptar-se e prosperar depende de uma reflexão constante sobre suas práticas financeiras.

Mantenha-se informado e atento às melhores práticas. Isso contribuirá para a sustentabilidade do seu negócio. E colocará você em uma posição competitiva no mercado.

FAQ

O que é estrutura de capital?

Qual a importância da estrutura de capital?

Como analisar a situação atual da estrutura de capital?

Quais são os principais tipos de capital?

Como posso melhorar meu capital próprio?

O que é alavancagem financeira?

Quais indicadores de desempenho devo acompanhar?

Como planejar financeiramente a longo prazo?

Como a diversificação pode ajudar?

Que ferramentas posso usar para administrar a estrutura de capital?

Especialista em Gestão Financeira e Sustentabilidade Empresarial, com sólida experiência na construção de estratégias que equilibram crescimento econômico e responsabilidade corporativa. Seu trabalho é voltado para a otimização de recursos, análise de investimentos e implementação de práticas financeiras sustentáveis, garantindo a perenidade e competitividade das empresas no mercado. Com um olhar estratégico e orientado para resultados, André auxilia organizações a fortalecerem sua saúde financeira enquanto adotam iniciativas que minimizam impactos ambientais e sociais. Sua abordagem inovadora e baseada em dados contribui para que empresas alcancem maior eficiência operacional, reduzam riscos e ampliem suas oportunidades de crescimento sustentável.